2.7 Uma banca pública e estratégica

O problema:

A transformação de um modelo económico que alia a financeirização às desigualdades e à destruição ambiental requer o controlo democrático do sistema financeiro. Para isso, a propriedade pública é condição essencial, mas não suficiente. Ao controlo acionista dos bancos devem corresponder uma estratégia económica clara para o desenvolvimento do país, e uma gestão profissional, limpa e transparente.

A fragilidade deste modelo ficou exposta com a crise e a derrocada de todos os grandes negócios alavancados em dívida no pressuposto de uma eterna valorização dos ativos financeiros. Para além da destruição do tecido empresarial das PME, muito dependente da procura interna atacada pela austeridade, os bancos foram obrigados a registar nos seus balanços milhares de milhões de euros de perdas associadas a créditos especulativos. Enquanto os bancos procuram ainda recuperar algumas dessas dívidas, as imparidades foram, em parte, pagas com fundos públicos. Depois de várias transferências a fundo perdido no BPN, BPP e no Banif, o sistema bancário foi financiado pelo Fundo de Resolução que, por sua vez, foi financiado pelo Estado.

Desde 2008, o Estado colocou-se assim numa situação de financiador de última instância do capital dos bancos, tendo, no entanto, abdicado dos seus direitos de gestão e propriedade. Estas opções desastrosas resultaram também, em larga medida, de pressões europeias, como foi visível na decisão de venda do Novo Banco ao fundo norte-americano Lone Star: o Estado ficou com 25% do capital, 75% da responsabilidade sobre as perdas futuras e ainda abdicou de participar na administração.

Os casos recentes do Banif e mesmo da Caixa Geral de Depósitos deixam claro que as instituições europeias têm promovido ativamente um quadro legal que retira soberania aos Estados nacionais.

Não foi apenas no Novo Banco. Os casos recentes do Banif e mesmo da Caixa Geral de Depósitos deixam claro que as instituições europeias têm promovido ativamente um quadro legal que retira soberania aos Estados nacionais com o objetivo de promover a privatização e concentração das instituições bancárias a nível internacional.

As novas regras europeias de resolução bancária, conjugadas com o regime das ajudas de Estado, transferiram para o BCE e para a DGComp as decisões estratégicas sobre a banca nacional: o momento da intervenção, a sua forma (liquidação ou resolução) e o destino privado do banco de transição. Além disso, em Portugal, a aplicação destas regras resultou, não apenas a entrega do sistema bancários aos interesses de curto prazo dos seus acionistas, mas também no controlo de 61% da banca nacional por acionistas estrangeiros, em particular por fundos de investimento, cuja submissão à lei nacional é mais difícil. No caso do setor segurador, depois da venda da Fidelidade e da Tranquilidade, 86% do capital é estrangeiro.

Esta opção é errada. Por um lado, porque já ficou claro que a banca é um bem público e um setor estratégico demasiado importante para ser gerido de acordo com os interesses financeiros dos acionistas privados. Uma política industrial orientada para o emprego e para a conversão energética precisa de instrumentos financeiros democraticamente controlados e geridos. Esta conclusão é tanto mais grave se a banca for dominada por fundos de investimento estrangeiros sem ligação ao tecido empresarial português, ou vocação para uma gestão de longo-prazo e muitos expostos aos riscos dos mercados internacionais.

Para além da questão principal do controlo público da banca, o país depara-se também agora com a fatura da crise, agravada por anos de gestão ruinosa dos bancos.

-

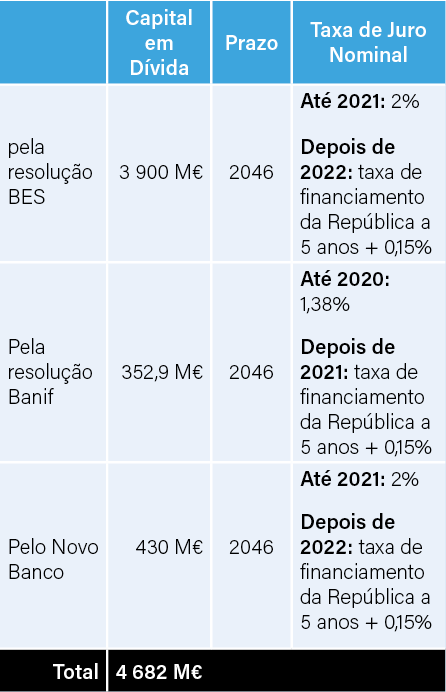

Para além do financiamento a fundo perdido ao BPN, no valor de 4 915 M€, vendido ao BIC por 40 M€, e do BANIF, no valor de 2 866 M€, vendido ao Santander por 150 M€, todos os bancos do sistema devem ainda ao Estado, por via do Fundo de Resolução, 4 683 M€.

Em 2017 esta dívida foi reestruturada na sua maturidade e taxas de juro. Não só o prazo foi prolongado por 30 anos como, pelo menos até 2022, as taxas de juro ficarão abaixo do custo médio de financiamento do Estado.

-

Independentemente do acordo de pagamentos entre o Fundo de Resolução e o Estado, os bancos pagam ao Fundo de Resolução através de contribuições anuais fixas, a contribuição periódica (61 M€) e a contribuição bancária, que o Estado canaliza para o Fundo de Resolução (92 M€). Tendo em conta as necessidades de financiamento do Novo Banco (que se espera que aumentem até esgotarem a garantia de 3 900 M€), estas contribuições não só não amortizam o capital em dívida como não previnem novos empréstimos do Estado ao Fundo de Resolução. Uma vez que o Fundo de Resolução integra o perímetro das administrações públicas, estas operações de financiamento da banca entram para o cálculo do défice.

Em suma, o Fundo de Resolução constituiu-se como um mecanismo indireto de intervenção do Estado na banca. As suas necessidades de financiamento são, na realidade, necessidades de financiamento do Estado. Para credibilizar a narrativa de que a banca um dia pagará este empréstimo, a contribuição sobre o setor bancário – que é receita geral do Estado – é desviada para o Fundo de Resolução. Sem esta, os bancos levariam pelo menos 77 anos a pagar o capital em dívida, sem contar com juros e outras despesas associadas.

A imaginação criativa para cobrar aos contribuintes a conta dos bancos

Aos gastos associados ao Fundo de Resolução acresce a dimensão dos Ativos por Impostos Diferidos (AID). Os AID são ativos que surgem pelo facto de existirem regras diferentes para a admissão de perdas por imparidade na contabilidade e na fiscalidade, sendo mais estritas nesta última. Em teoria, a diferença entre estes dois registos leva ao pagamento de um IRC superior no ano em que a perda se verifica, constituindo-se um AID que posteriormente poderá ser deduzido no ano da aceitação fiscal do registo da imparidade (ou nos 5 anos seguintes, em caso de prejuízo fiscal). Com a crise financeira, o registo de imparidades disparou levando a um crescimento explosivo do stock de AID, que se tornou uma parte substancial dos ativos e que foi registado como capital dos bancos em Portugal.

Em 2014, a regulação bancária constatou que, dado o enorme valor de AID existente nalguns bancos e a perspetiva negativa de lucros no médio prazo, não seria viável “escoar” o stock de AID e, por conseguinte, aqueles valores poderiam não ser recuperados pelos bancos. Assim, os AID deixariam de contar para os rácios de capital dos bancos, colocando vários deles em situações de insuficiência de capital.

O governo PSD/CDS conferiu a estes AID direitos especiais que os aproximam, de facto, de capital garantido pelo Estado. Daí o nome de AID elegíveis.

Os AID elegíveis podem: a) ser descontados perpetuamente: só deduzem ao apuramento do lucro fiscal se este for positivo, de outra forma transitam para o ano seguinte, por oposição à obrigatoriedade dos AID anteriores de entrar para o apuramento do lucro (ou prejuízo) fiscal no ano em que são reconhecidos fiscalmente; b) ser “reclamados” ao Estado: em caso de prejuízo, a instituição pode pedir ao Estado a devolução de AID, num montante equivalente à relação entre o resultado desse ano e os capitais próprios; c) ser “reclamados” ao Estado num processo de liquidação do banco.

Em 2016 este regime foi revogado mas, até esta data, os bancos registaram milhares de milhões de imparidades. Não pagaram IRC porque apresentaram prejuízo, mas mesmo assim guardaram o direito de deduzir essas perdas nos seus impostos futuros – para sempre. Nos casos em que registam prejuízos, podem pedir esse dinheiro ao Estado. Em 2018, mantinham-se no balanço dos bancos cerca de 3 800 M€ de AID elegíveis. Ou seja, 3 800 M€ que são, na verdade, ajudas do Estado ao capital destas instituições.

O Bloco propõe:

As sucessivas alterações de taxas, de regras de acesso e de padrões contratuais têm vindo a prejudicar os depositantes e clientes dos bancos.

Proteger os clientes da banca

As sucessivas alterações de taxas, de regras de acesso e de padrões contratuais têm vindo a prejudicar os depositantes e clientes dos bancos. Para o Bloco, é essencial preservar as regras dos serviços mínimos universais, do direito a usar uma conta bancária, a receber informação fidedigna e compreensível. Pela mesma razão, é fundamental proteger os clientes de todos os abusos e, no caso dos lesados do BES e do Banif, garantir que são ressarcidos dos valores a que têm legalmente direito, nomeadamente com a agilização dos processos burocráticos junto das instituições de supervisão e do apoio às situações económicas e sociais mais dramáticas.